相続には法務・税務など複雑な手続きが必要になりいます。そのためある程度の知識は持っておいた方が円滑に相続を進めることができます。このページでは、相続に際して必要となる基礎知識をご紹介したいと思います。ぜひ、お役立てください。

相続とは?

相続とは、亡くなった人の財産を身内や特定の人が受け継ぐことを言います。

相続する人(財産を残す人)を被相続人、財産を受け取る人を相続人と呼びます。

法律で定められた相続人(法定相続人)には、親、子供、孫、兄弟など基本的には身内が相当します。ただし遺言状を作成することで血縁関係のない第三者に対しても相続を行うことができます。

遺産を受け取るのは誰?

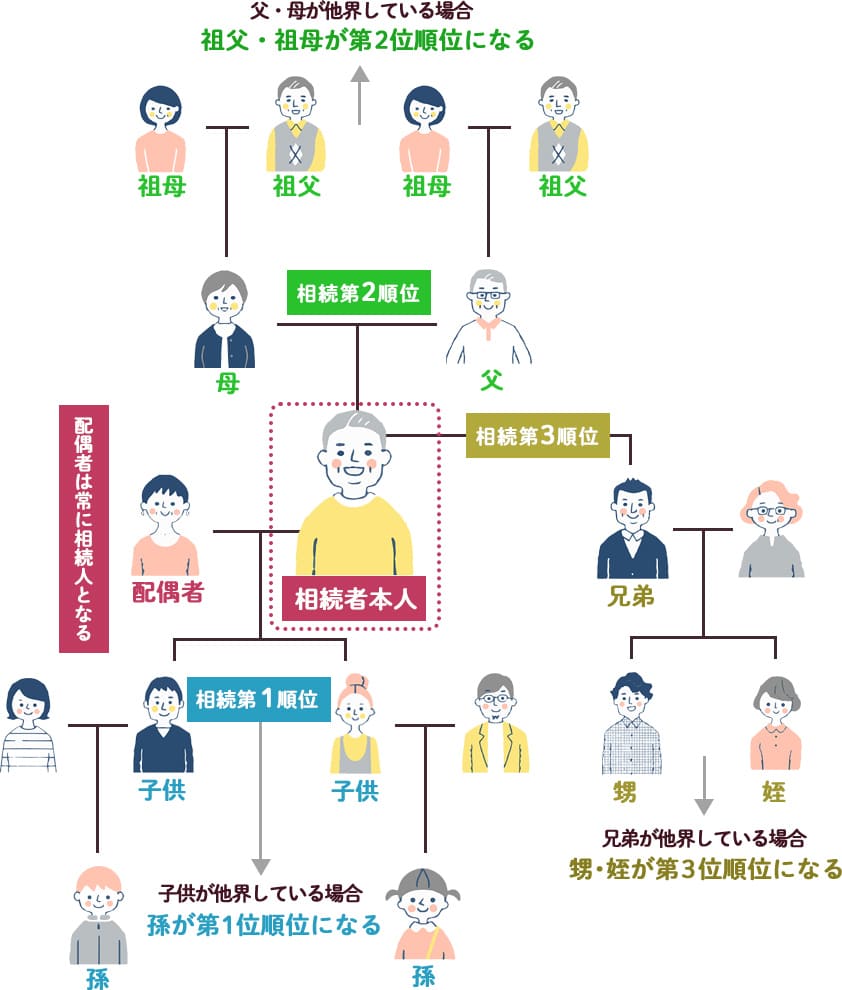

遺言書のない状態で相続が発生した際には、遺産を受け取る人(法定相続人)の順位が法律で定められています。これを「相続順位」といいます。

故人に配偶者がいる場合、配偶者は必ず相続人になりますが、配偶者以外の相続順位は以下の通りです。

- 配偶者:配偶者は常に相続人となる

- 第1順位:被相続人の子供・孫(子供が他界している場合には孫)

- 第2順位:被相続人の父母(父母が他界したいる場合には祖父母)

- 第3順位:被相続人の兄弟姉妹(兄弟が他界している場合にはその子供)

遺産は誰にいくら分配される?

相続人が受け取れる遺産の割合は「法定相続分」として法律で決められています。

配偶者に加え、相続順位の高い親族より順に相続の権利が発生しますが、配偶者や子供など相続順位の高い親族がすでに亡くなっているなどの場合には、相続順位の低い親族へその権利が引き継がれます。

遺言書の役割とは?

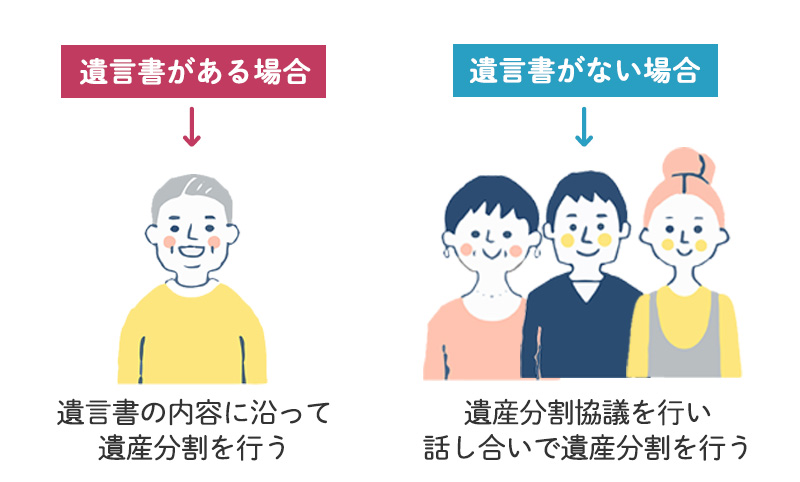

遺言書のある、なし、によって相続の流れは大きく変わります 。

遺言書がある場合には、基本的には遺言書の内容に沿った遺産分割が行われます。ただし、遺言書に名前のなかった相続人にも相続の権利は残ります。これを「遺留分」と言います。

例えば子供のいない被相続人が「妻に全ての財産を与える」と遺言書に残したとしても100%妻が受け取れるとは限りません。

法律で定められた法定相続人である「親」や「兄弟」が権利(遺留分)を主張することで法律で定められた財産割合を渡さなければならないのです。

妻が100%受け取るには「親」や「兄弟」が「遺言書通りで構わない」と承諾した場合のみです。

遺言書がない場合には、法定相続人全員が集まり、話し合いで分割割合が決められます。これを「遺産分割協議」と言います。法律で定められた相続人全員の合意が必要になりますので、一人でも分割割合に納得がいかなければ合意するまで何度も話し合わなければなりません。 また、遺言書のあるなしに関わらず、法定相続人全員が納得すれば遺産分割は自由に決められることになっています。

遺言書の3つの種類

遺言書には以下の3種類あり、それぞれにメリット・デメリットがあります。それぞれの特性を把握した上で自分の希望に沿った遺言書を作成する必要があります。

遺産の種類

相続されるものは、現金や有価証券・土地・建物などプラスの財産の他に、借金や住宅ローンなどマイナスの財産も相続対象になります。

遺産にはプラスの遺産とマイナスの遺産があり、注意しなければならないのは「マイナスの遺産」も相続する必要があることです。

マイナス遺産を相続しない

被相続人に負債があるなどマイナスの遺産を引き継ぎたくない場合には「相続放棄」を行います。相続放棄では負債などのマイナス遺産を引き継がない代わりに一切の遺産を引き継げません。相続放棄は亡くなった日から3ヶ月以内に家庭裁判所での相続放棄手続きを行う必要があります。

相続に際しての手続き

被相続人が亡くなられた場合には、様々な手続きが必要になります。取り急ぎ行うべき事項から相続人全てが集まり行うものまでその期間や種類も様々です。

以下の表は、相続人が行う各種手続きを時系列でまとめたもです。

年金や保険など行政手続きはすみやかに行う必要がありますが、ここで注意点は相続の承認や相続放棄の決定を被相続人の死後3ヶ月以内に決定しなければならないことです。相続の承認や破棄を決定するには資産状況の確認など事前の準備が必要になりますのでなるべく早く資産状況などの把握に努める必要があります。

【主な手続き】

| すみやかに |

|

|---|---|

| なるべく早く |

|

| 3ヶ月以内 |

|

| 4ヶ月以内 | |

| 10ヶ月以内 | |

相続税の税率

相続税の計算方法は非常に複雑ですので専門家を交えて正確に算出することをお勧めします。 おおまかな計算方法は以下の通りです。

| 基本控除 | 3,000万円+(法定相続人の数×600万円) |

|---|

基礎控除とは、相続税の対象から差し引かれる控除金額を言います。被相続人の遺産がこの金額以下の場合には相続税はかかりません。つまり相続人が1人の場合には3,600万円までは非課税となります。遺産総額が基礎控除額以上ある場合にはじめて相続税が発生します。

| 課税遺産総額 | 税率 |

|---|---|

| 1,000万円以下 | 10% |

| 3,000万円以下 | 15% |

| 5,000万円以下 | 20% |

| 1億円以下 | 30% |

| 2億円以下 | 40% |

| 3億円以下 | 45% |

| 6億円以下 | 50% |

| 6億円超 | 55% |

まとめ

相続における基本的な知識から手続きまでをまとめました。

相続には法的な問題も多く絡んでくるため、被相続人の死後、慌てて準備することは大変な労力になります。残されたご家族への負担を減らすためにも、事前に専門家に相談のうえ、粛々と準備を進めることが相続への近道となります。